সেপ্টেম্বর 17, 2022

ইউরো/মার্কিন ডলার: মার্কিন ফেডারেল রিজার্ভ এফওএমসি বৈঠকের আগে

- গত সপ্তাহে বিশ্ব ব্যাংক বলেছে যে 2023-তে মন্দার আশঙ্কা ক্রমবর্ধমান বিশ্বের অগ্রগণ্য সেন্ট্রাল ব্যাংকগুলির আর্থিক নীতির দৃঢ়করণ এবং পাশাপাশি ইউরোপে শক্তি সংকটের মধ্যে। সিটিগ্রুপ স্ট্র্যাটেজিস্টদের মতে, বিনিয়োগ পোর্টফোলিওতে ড্রডাউনের বিরুদ্ধে হেজ করতে বিনিয়োগকারীদের জন্য ডলার একমাত্র নিরাপদ স্বর্গ হয়ে রয়েছে।

2022-র প্রথমদিক থেকে এখন পর্যন্ত বৈশ্বিক স্টক মার্কেট হারিয়েছে 23 ট্রিলিয়ন ডলার এবং বন্ড মূল্যগুলিও অবনমিত হয়েছে। মার্কিন কারেন্সির ক্ষেত্রে, স্টক ও অন্যান্য ঝুঁকিপূর্ণ সম্পদের মতো নয়, এটি ধারাবাহিকভাবে বাড়ছে। বিশেষজ্ঞদের পূর্বাভাস অনুযায়ী, ডিএক্সওয়াই ডলার ইনডেক্স পরের তিন মাসে 112.00 পয়েন্টের কাছে আসতে পারে, 20 বছরের উচ্চতা নবীকরণ করবে। বিনিয়োগকারীদের বিশ্বাস যে অন্যান্য দেশ ও অঞ্চলের তুলনায় মার্কিন অর্থনীতি বকেয়া বৈশ্বিক মন্দাকে ভালোভাবে সামলাতে পারবে বলে ডলার আরও শক্তিশালী হবে।

বাজার এখন মার্কিন ফেডারেল রিজার্ভের আগামী এফওএমসি বৈঠকের নজর দিয়েছে, যা অনুষ্ঠিত হবে বুধবার, 21 সেপ্টেম্বর। মূল পরিমাপকগুলি যা নির্ধারণ করবে বর্তমান পরিস্থিতিতে সেন্ট্রাল ব্যাংকের আর্থিক নীতি এবং শ্রম বাজারের অবস্থা। গত সপ্তাহে গুরুত্বপূর্ণ পরিসংখ্যা প্রকাশিত হয়েছে, এর মধ্যে রয়েছে মার্কিন যুক্তরাষ্ট্রে রিটেল সেলস ও বেকার ভাতার দাবির তথ্য। এই ডেটা বিনিয়োগকারীদের এই শক্তিশালী করেছে এই মতামতে যে ফেড কোয়ান্টিটেটিভ টাইটেনিং (কিউটি)-এর নীতি চালিয়ে যাবে। সিএমই গ্রুপের মতে, 75 বেসিস পয়েন্টে (বিপি) আরেকটি হার বৃদ্ধির সম্ভাবনা হিসেব করা হয়েছে 74%, এবং 100 বিপি বৃদ্ধির সম্ভাবনা 26%। এইসঙ্গে, ওয়েলস ফার্গো বিশেষজ্ঞদের বিশ্বাস যে হার বৃ্দ্ধি হবে ব্যালান্স শিট হ্রাসের হারে একটি ত্বরণ দ্বারা সহায়ককারী রূপে।

সুদের হারের একটি নিরপেক্ষ স্তরের জন্য ফেডের পূর্বাভাসও এই বৈঠকে আপডেট করা হবে। 2022-তে ফেডারেল ফান্ডের হারের ক্ষেত্রে মিডিয়ান পূর্বাভাস আশা করা যায় যে 3.875%-এ সংশোধিত হবে, জুন পূর্বাভাসে 3.375% থেকে।

ওপরের সব পদক্ষেপ ডলারের আরও দৃঢ়করণ এবং স্টক মার্কেটের পতনের দিকে যায়। বিপরীত চিত্র সম্ভব হবে একমাত্র যদি ঘোষিত পরিকল্পনা হঠাৎ পরিত্যক্ত হয়। যাইহোক, এটা একমাত্র ঘটতে পারে জিডিপি-র তীক্ষ্ণ পতন, বেকারি বৃদ্ধি ও মন্দার বিরুদ্ধে সন্তোষজনক জয়ে। এর একটিও নয়, অন্যটাও নয়, তৃতীয়টাও নয়, মার্কিন যুক্তরাষ্ট্রে এখনও কিছুই পরিলক্ষিত হয়নি।

13 সেপ্টেম্বর প্রকাশিত কনজিউমার প্রাইস ইনডেক্স (সিপিআই) গোটা মাসজুড়ে 8.5% থেকে পড়েছে 8.3%-এ। যদিও, পূর্বাভাস আরও বেশি পতন অনুমান করা হয়েছিল, 8.1%-এ। মূল মুদ্রাস্ফীতিতে একটি অতিরিক্ত নেগেটিভ বেড়েছিল 6.3% y/y -এ, যা হল মার্চের পর সর্বোচ্চ এবং সেন্ট্রাল ব্যাংকের 2%-এর টার্গেটের তিন গুণের চেয়েও বেশি। কিন্তু এর বিপরীতে, শ্রম বাজার, বেশ ভালো করছে, যা পূর্বাভাসকে সমর্থন করে সুদের হার বৃদ্ধির জন্য। গত দুমাসে কাজের বিকাশ হয়েছে বেশ ভালো, গড়ে 421 হাজার নতুন কাজ।

ইউরোজোনের ক্ষেত্রে, আগস্টে মুদ্রাস্ফীতি ত্বরান্বিত হয়েছে 9.1%-এ। এর ভিত্তিতে, কিছু বিশ্লেষকের বিশ্বাস যে ইসিবি-ও 0.75% ইনক্রিমেন্টে হার বৃদ্ধি বজায় রাখবে। যদিও, এই রেগুলেটরের পরবর্তী বৈঠক খুব তাড়াতাড়ি হচ্ছে না, হবে 27 অক্টোবর। সেজন্য এর বিদেশী সঙ্গীর তুলনায় দৃঢ়করণে (কিউটি) এটি অনেক দূরে রয়েছে। পাশাপাশি একই সময়ে, রোবোব্যাংক স্ট্র্যাটেজিস্টদের মতে, এই অঞ্চলের নড়বড়ে পরিস্থিতি বোঝায় যে ‘হার বৃদ্ধি ইউরোকে তাৎপর্যপূর্ণভাবে শক্তিশালী করবে না’। মার্কিন ডলারের শক্তিতে জোর দিয়ে বিশেষজ্ঞদের বিশ্বাস যে আগামী সপ্তাহগুলিতে ইউরো/মার্কিন ডলার 0.9500-এর নীচে পড়তে পারে।

ইউরো/মার্কিন ডলার সপ্তাহ শেষ করেছে 1.0013-এ। এই মূল্যায়ন লেখার সময়, শুক্রবার সন্ধ্যা, 16 সেপ্টেম্বর, বিশেষজ্ঞদের ভোট বিভক্ত হয়েছে এভাবে : 75% বিশ্লেষক বলে যে নিকট ভবিষ্যতে জোড়াটি দক্ষিণে যাওয়া বজায় রাখবে, বাকি 25% ভোট দিয়েছে পিভট পয়েন্ট 1.0000-এর সঙ্গে সাইড ট্রেন্ড বজায় থাকবে। বুলের দিকে একটি ভোটও পড়েনি।

D1-এ ট্রেন্ড ইন্ডিকেটরদের মধ্যে 65%-এর রং লাল, 35% সবুজ। অসিলেটরদের মধ্যে 25% রয়েছে সবুজ দিকে, এরকমই আরও 25% লাল দিকে আর 50%-এর রং নিরপেক্ষ ধূসর।

গত চার সপ্তাহ ধরে জোড়াটি সমতা লাইনের সঙ্গে চলেছে। মূল ট্রেডিং রেঞ্জ ছিল 0.9900-1.0050-এর মধ্যে। উভয় দিকে ব্রেকডাউন হিসেবে রাখলে, এটা কিছুটা বিস্তৃততর : 0.9863-1.0197। 0.9860 অঞ্চলের পরবর্তী শক্তিশালী সাপোর্ট রয়েছে 0.9685-এর আশপাশে, বিয়ারের টার্গেট, যেমন ওপরে উল্লেখিত, হল 0.9500। বুলের রেজিস্ট্যান্স লেভেল ও টার্গেট দেখায় এরকম : 1.0050, 1.0080, 1.0130, তারপর 1.0200 এবং 1.0254, পরের টার্গেট অঞ্চল হল 1.0370-1.0470।

এফওএমসি (ফেডারেল ওপেন মার্কেট কমিটি) বৈঠক ও এর পরবর্তী পূর্বাভাস ও মন্তব্যের সঙ্গে, আমরা আশা করি মার্কিন যুক্তরাষ্ট্রে বেকারির নতুন ডেটা পরের সপ্তাহে আসবে। এটা প্রকাশ পাবে বৃহস্পতিবার, 22 সেপ্টেম্বর। জার্মানি ও ইউরোজোনের সামগ্রিক ব্যাবসায়িক ক্রিয়াকলাপ ইন্ডিকেটর (পিএমআই) জানা যাবে সপ্তাহের শেষদিকে, শুক্রবার, 23 সেপ্টেম্বর।

জিবিপি/মার্কিন ডলার: ব্যাংক অব ইংল্যান্ডের বৈঠকের আগে

- ব্রিটিশ কারেন্সি আরেকটি বিরোধী-রেকর্ড প্রতিষ্ঠা করেনি। সপ্তাহের শুরুতে 1.1737-এ উঠে জিবিপি/মার্কিন ডলার পুরোপুরি ঘুরেছিল এবং দ্রুত পড়ে যায়। বুধবার সামান্য উদ্ধার পেয়েছিল, এবং তারপর উড়ান অব্যাহত ছিল। ল্যান্ডিং ঘটেছিল শুক্রবার, 16 সেপ্টেম্বর, 1.1350-এ। জোড়াটি 37 বছর আগে এরকম নিম্নে ছিল 1985 সালে। সপ্তাহের শেষ সুর বেজেছিল 75 পয়েন্ট উঁচুতে, 1.1425-এ।

ফেড দ্বারা হার বৃদ্ধির প্রত্যাশায় ডলারের শক্তিশালীকরণ ছাড়া, ব্রিটিশ কারেন্সির ওপর অতিরিক্ত চাপ পড়েছিল যুক্তরাজ্যে খুচরো বিক্রির পতন দ্বারা। আগস্টে এটি পড়েছিল 1.6% m/m, এবং 0.5% পূর্বাভাসের তিনগুণ বেশি।

বিশ্লেষকদের মতে, একটি শক্তিশালী টেকনিক্যাল সংশোধন বিপর্যয় রোধ করতে পারে। এবং সেটাও কিছুক্ষণের জন্য। এমইউএফজি ব্যাংকের স্ট্র্যাটেজিস্টদের বিশ্বাস যে জিবিপি/মার্কিন ডলারের নিম্নগতি বজায় থাকবে ঐতিহাসিক নিম্ন 1.0520 পর্যন্ত। ‘যুক্তরাজ্যের বাজেট ও কারেন্ট অ্যাকাউন্ট ঘাটতি মেলবন্ধন পৌঁছবে জিডিপির 15%-এ, জিবিপি-র ওপর নিম্নাভিমুখের চাপ বজায় থাকবে,’ লিখেছে তারা।

ব্যাংক অব ইংল্যান্ডও এফওএমসি বৈঠকের পরের দিন এর সুদের হার সিদ্ধান্ত ঘোষণা করবে, বৃহস্পতিবার, 22 সেপ্টেম্বর। প্রধান পূর্বাভাস প্রস্তাব করে যে এটা বাড়তে পারে 50 বিপি, 1.75% থেকে 2.25%-এ। যদিও, এটা সম্ভব যে এই রেগুলেটর তাৎক্ষণিকভাবে রেট বাজডাবে 2.50%-এ, যা কিছুদিনের জন্য ব্রিটিশ অর্থনীতিকে সমর্থন করবে।

যদিও, এটা হল দ্বি-ধার তরোয়াল। যদি হার বৃদ্ধির পূর্বাভাস সত্যি হয়, এটা এমনকি দেশের অর্থনীতির ওপর আরও বড় বোঝা সৃষ্টি করবে, যার স্বাস্থ্য ইতিমধ্যেই গুরুতর সংকটের মধ্যে রয়েছে। আমরা আগে লিখেছি যে, ব্রিটিশ চেম্বার অব কমার্সের (বিসিসি) অনুযায়ী, যুক্তরাজ্য ইতিমধেই রয়েছে মন্দার মাঝে, এবং মুদ্রাস্ফীতি এবছর 14%-এ পৌঁছবে। এবং গোল্ডম্যান স্যাচস-এর মতে, এটা 2023 শেষ হওয়ার আগে পৌঁছতে পারে 22%-এ, যা গুরুতর অর্থনৈতিক অবনমন ঘটাবে এবং অর্থনীতি সংকুচিত হতে পারে 3.5%-এর বেশি। ব্রিটিশ এনার্জি রেগুলেটর অফজেম ইতিমধ্যেই ঘোষণা করেছে যে যুক্তরাজ্যের পরিবারগুলির জন্য বার্ষিক বিদ্যুৎ বিলের গড় অক্টোবর থেকে বাড়বে 80%। এবং ফিনান্সিয়াল টাইমসের মতে, জ্বালানি-দুর্বল পরিবারের সংখ্যা জানুয়ারিতে হবে দ্বিগুণ, 12 মিলিয়ন।

ফেড ও ব্যাংক অব ইংল্যান্ডের বৈঠকের আগে, পরের সপ্তাহের মিডিয়ান আউটলুক দেখাচ্ছে নিরপেক্ষ। এক-তৃতীয়াংশ বিশ্লেষক রয়েছে ডলারের দিকে, আরেক এক-তৃতীয়াংশ রয়েছে পাউন্ডের দিকে, আর আরেক এক-তৃতীয়াংশ গ্রহণ করেছে নিরপেক্ষ অবস্থান। D1-এ ইন্ডিকেটরদের রিডিংও ফের প্রায় লাল। এটা হল ট্রেন্ড ইন্ডিকেটরদের 100%। অসিলেটরদের ক্ষেত্রে, 85% ইঙ্গিত করে দক্ষিণে এবং 15% পূর্বে। উত্তরদিকে কোনো অসিলেটর ইঙ্গিত করেনি।

বুলের ক্ষেত্রে, তারা যে অঞ্চল ও স্তরে বাধার সম্মুখীন হবে তা হল 1.1475, 1.1535, 1.1600, 1.1650, 1.1710-1.1740, 1.1800, 1.1865-1.1900, 1.2000। নিকটতম সাপোর্ট হল 1.1400-1.1415 অঞ্চল, এরপর রয়েছে 16 সেপ্টেম্বরের নিম্ন 1.1350। কেউ শুধু অনুমান করতে পারে যে কী স্তরে, প্রদত্ত বর্ধিত গতিশীলতায়, জোড়াটি আরও পড়বে। আমরা শুধু পুনরাবৃত্তি করি 1985-এর ঐতিহাসিক নিম্ন হল 1.0520।

আগামী সপ্তাহের ইভেন্টের মধ্যে, ব্যাংক অব ইংল্যান্ডের বৈঠক বাদে, ক্যালেন্ডারে রয়েছে শুক্রবার, 23 সেপ্টেম্বর, যখন যুক্তরাজ্যের ব্যাবসায়িক ক্রিয়াকলাপের ডেটা (পিএমআই) প্রকাশ পাবে। এটা মনে রাখা উচিত যে এই দেশে ব্যাংক বন্ধ থাকবে সোমবার, 19 সেপ্টেম্বর।

মার্কিন ডলার/জেপিওয়াই: ব্যাংক অব জাপানের বৈঠকের আগে

- ফেড ও ব্যাংক অব ইংল্যান্ডের বৈঠকের সঙ্গে ব্যাংক অব জাপানও (বিওজে) আগামী সপ্তাহে বৈঠক করবে। পূর্বাভাস অনুযায়ী, জাপানি রেগুলেটর আপাত-নরম আর্থিক নীতি ও নেতিবাচক সুদের হার (-0.1%) অপরিবর্তনীয় রাখবে এমনটাই ধরে নেওয়া যায়।

অবশ্য একটা অভাবনীয় ঘটনা ঘটতে পারে, কিন্তু এর সম্ভাবনা শূন্যের কাছাকাছি। পাশাপাশি একই সময়ে, ব্যাংক অব জাপানের সর্বজনীন পদক্ষেপ, সোসাইটে জেনেরালে-র অর্থনীতিবিদদের মতে, শুধু ইয়েনের দুর্বলকরণ রোধ করতে যথেষ্ট হবে। কিন্তু এটা যথেষ্ট হবে না মার্কিন ডলার/জেপিওয়াই-এর নিম্নাভিমুখ বিপরীত করতে। সোসাইটে জেনেরালে মার্কিন যুক্তরাষ্ট্রে মন্দা ঘোষণা করেছে, যার আরেকটি ফলশ্রুতি হতে পারে, মার্কিন ট্রেজারি দায়বদ্ধতার ফলাফলে পতন।

মার্কিন ডলার/জেপিওয়াই গত সপ্তাহে ট্রেডিং সেশন শেষ করেছে 142.90-এ, 145.00 উচ্চতায় পৌঁছতে ব্যর্থ। যদিও, ব্যাংক অব আমেরিকার বিশ্লেষকদের মতে, এই জোড়ার বুলিশ সেন্টিমেন্ট বজায় আছে, এবং এর এখনও লক্ষ্য 150.00-এর দিকে চলাচল। পাশাপাশি একই সময়ে, ব্যাংক স্পেশালিস্টরা উল্লেখ করেছে নিম্নোক্ত তিনটি স্তর : ফিবো 38.2% সংশোধন (মাথা ও ঘাড়) 145.18-এ, 1999-এর শীর্ষ 147.00-এ, এবং 149.53-এ টার্গেট A=C ।

এই জোড়ার জন্য নিকটতম বাধা হল, যেমন ছিল এক সপ্তাহ আগে, 143.75। বুলের এক নম্বর কাজ হল 145.00-এর ওপর পা রাখা। বসন্তে ফিরে গেলে, যখন এই জোড়ার আরোহণ বিশ্লেষ করা হচ্ছে, আমরা একটি পূর্বাভাস করেছিলাম, যা অনুযায়ী এটা সেপ্টেম্বরে পৌঁছতে পারে 150.00 উচ্চতায়। এবং ফেডের সুদের হার বৃদ্ধির প্রেক্ষাপটের বিপরীতে এটা সত্যি হতে পারে। এই জোড়ার জন্য সাপোর্ট রয়েছে যে স্তর ও অঞ্চলে তা হল 142.00-142.20, 140.60, 140.00, 138.35-139.05, 137.50, 135.60-136.00, 134.40, 132.80, 131.70।

ব্যাংক অব আমেরিকার বিশ্লেষকদের মতামত সমর্থন করেছে 65% বিশেষজ্ঞ, 25% গ্রহণ করেছে বিপরীত অবস্থান, বাকি 10% রয়েছে নিরপেক্ষ। D1-এ অসিলেটরদের 100% রয়েছে সবুজ দিকে, যদিও এদের 10% ইঙ্গিত দেয় যে জোড়াটি অতিরিক্ত ক্রীত। ট্রেন্ড ইন্ডিকেটরদের 75% সবুজ এবং বাকি 25% লাল।

বিওজে বৈঠক বাদে, জাপানি অর্থনীতির ওপর আর কোনো ম্যাক্রো ডেটা আগামী সপ্তাহে প্রকাশ পাবে বলে প্রত্যাশা করা হচ্ছে না। ট্রেডারদের এটা মনে রাখা উচিত যে সোমবার, 19 সেপ্টেম্বর ও শুক্রবার, 23 সেপ্টেম্বর হল জাপানে কর্মহীনতার দিবস।

ক্রিপ্টোকারেন্সি: একত্রীকরণের পর ইথেরিয়াম : বৃদ্ধির পরিবর্তে পতন

- আমরা সাধারণত আমাদের পর্যালোচনা শুরু করি মূল ক্রিপ্টোকারেন্সি বিটকয়েন দিয়ে। কিন্তু এবার, আসুন নিয়ম থেকে আমরা একটু সরে যাই এবং হাতে রাখি মূল অল্টকয়েন ইথেরিয়াম। এর কারণ হল এমন একটা ঘটনা যা হয়তো 2022-এ ক্রিপ্টো ইন্ডাস্ট্রির ক্ষেত্রে সবচেয়ে গুরুত্বপূর্ণ হতে পারে। 15 সেপ্টেম্বর, ইথেরিয়াম নেটওয়ার্ক আয়োজন করেছিল বৈশ্বিক আপডেট ‘মার্জ’, যাতে জড়িত প্রুফ-অব-ওয়ার্ক প্রটোকল থেকে প্রুফ-অব স্টেক (PoS)-এ এই অল্টকয়েনের রূপান্তরণ। এর অর্থ হল এখন ব্লকচেনের নিরাপত্তা মাইনারদের দ্বারা সুরক্ষিত হবে না, বরং হবে ভ্যালিটেডরদের দ্বারা : ব্যবহারকারী যারা কয়েনে তাদের শেয়ার (স্ট্যাকিং) ডিপোজিট বা ব্লক করেছে।

এখন কম্পিউটার, ভ্যালিডেটরের পরিবর্তে, যারা ইথেরিয়াম কেস ব্যবহার করবে লেনদেন বৈধকরণ ও নতুন টোকেন মাইনিং করতে। এটা অবশ্যই নেটওয়ার্কের গতি ও কার্যকারিতা বৃদ্ধি করবে যাতে এটা আরও বেশি লেনদেন প্রসেস করতে পারে এবং ব্যবহারকারী বিকাশের সমস্যা সমাধান করতে পারে। ডেভেলপাররা দাবি করে যে এই আপডেট নেটওয়ার্ককে ক্রিপ্টোকারেন্সি এক্সচেঞ্জের ইকোসিস্টেম, ঋণদাতা সংস্থা, নন-প্লেয়েবল টোকেন (এনএফটি) বাজার ও অন্যান্য অ্যাপ্লিকেশনকে আরও নিরাপদ ও মাপযোগ্য করে তুলবে। এর সঙ্গে, ক্রিপ্টোকারেন্সি ধারাবাহিকভাবে সমালোচিত এর বিশাল এনার্জি খরচের জন্য। ইথেরিয়াম এখন থেকে এর 99.9% কম এনার্জি খরচ করবে।

আগ্রহীদের বিশ্বাস যে এই সংযুক্তিকরণ এই শিল্পে বিপ্লব আনবে এবং ক্যাপিটালাইজেশন ও মূল্যের নিরিখে বিটকয়েনকে অতিক্রম করতে দেবে ইথেরিয়ামকে। যদিও, বহু কর্তৃত্বব্যঞ্জক কণ্ঠস্বরকে শোনাচ্ছে অনেক বেশি শান্ত। উদাহরণ স্বরূপ, ব্যাংক অব আমেরিকা (BofA) বিশ্বাস করে যে এই কঠিন ফর্ক মাপযোগ্যতা বা উচ্চ শুল্কের সমস্যা সমাধান করতে পারবে না, বরং এটা যাবে আরও বিস্তৃত সংস্থামূলক গ্রহণের দিকে। সংযুক্তিকরণের পর শক্তি খরচে উল্লেখযোগ্য হ্রাস কিছু বিনিয়োগকারীকে দিয়েছে প্রথমবারের মতো এই অল্টকয়েন কেনার সুযোগ। ‘ভ্যালিডেটর হিসেবে ইথেরিয়ামকে প্লেস করা এবং উচ্চতর কোয়ালিটি রিটার্ন (নিম্নতর ক্রেডিট ও তারল্য ঝুঁকি) উৎপন্ন করা অথবা স্ট্যাকিঙের মাধ্যমে, সবই সংস্থামূলক গ্রহণের দিকে চালিত হতে পারে,’ BofA মেনে নিয়েছে।

কয়েনশেয়ার্স চিফ স্ট্র্যাটেজি অফিসার মেল্টেম ডেমিরর্সকে দেখাচ্ছে বেশি নিরাশাবাদী। তাঁর বিশ্বাস যে সংযুক্তিকরণের জন্য যে হাইপ উঠেছে তাতে বিনিয়োগকারীরা সামগ্রিক বাজার পরিস্থিতিকে উপেক্ষা করছে। এবং এটা নিশ্চিত নয় যে এই ঘটনা তাৎপর্যপূর্ণ বিনিয়োগ পুঁজিকে আকর্ষণ করবে : ‘বাস্তবতা অনেক বেশি গদ্যবৎ’, বলেছেন কয়েনশেয়ার্স স্ট্র্যাটেজিস্ট। ‘বৈশ্বিক স্তরে, বিনিয়োগকারীরা হার ও ম্যাক্রো ইন্ডিকেটরগুলি নিয়ে চিন্তিত। এবং আমি বিশ্বাস করি না যে ইথেরিয়ামে তাৎপর্যপূর্ণ পরিমাণ প্রবেশের সম্ভাবনা আছে বলে।’

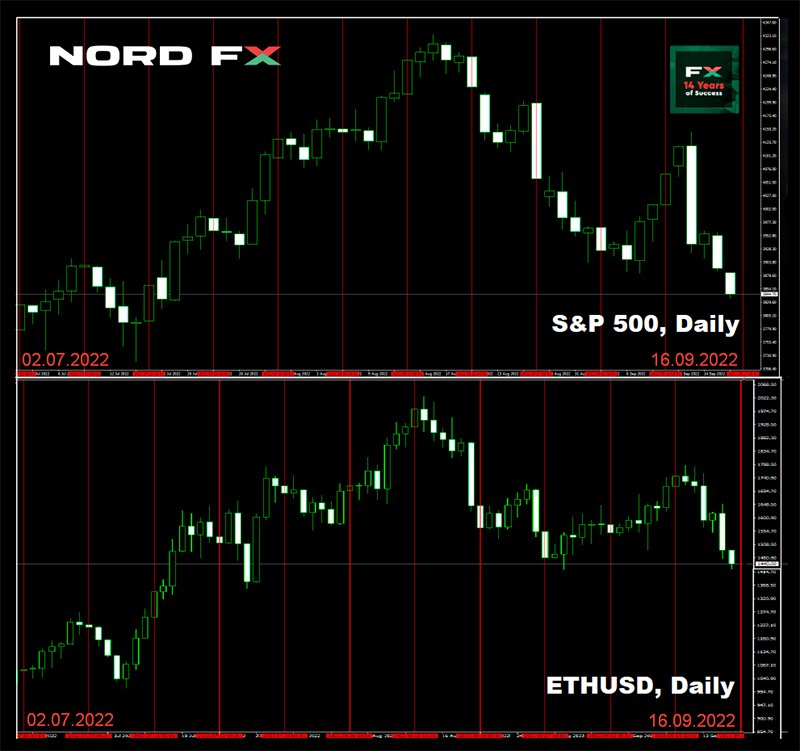

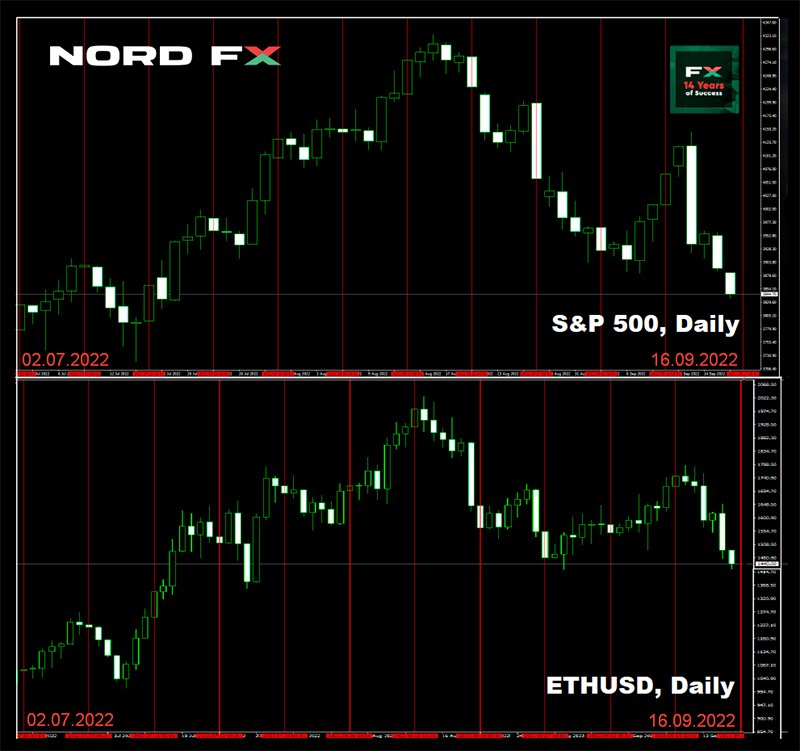

সময়ই বলবে এই সংযুক্তিকরণে কী প্রতিক্রিয়া দেখাবে বাজার। এদিকে, বিকাশের পরিবর্তে, একটি পতন হয়েছে। স্টক ইন্ডাইসগুলির (S&P500, ডো জোনস ও নাসডাক) ট্রিগার বিপর্যস্ত হয়েছিল, যাতে ইন্ধন জুগিয়েছিল আগস্টের মার্কিন মূল্যবৃদ্ধি উপাত্ত। বাজার অংশগ্রহণকারীরা সিদ্ধান্ত নিয়েছিল যে এরকম পরিস্থিতিতে ফেড হয়তো আরও সক্রিয়ভাবে এর আর্থিক নীতি দৃঢ় করবে এবং সুদের বার বাড়াবে। এটা প্রত্যাশিত যে আগামী সপ্তাহে হার বাড়বে আরও 0.75% অথবা এমনকি 1.0%। এর ফলে, ডলার তীক্ষ্ণভাবে বৃদ্ধি পেতে শুরু করেছিল, আর ঝুঁকিপূর্ণ সম্পদগুলি, বিটকয়েন ও ইথেরিয়াম সহ, পতিত হয়েছিল। শুক্রবার সন্ধ্যায় বিটিসি নেমে যায় 19,341 ডলারে, গোটা সপ্তাহে এটি হারিয়েছে 15% মূল্য, ইথেরিয়াম পড়েছিল 1,403 ডলারে, ‘সংকুচিত’ হয়েছে 20%।

বহু বিশেষজ্ঞের মতে, ফেড ও ইসিবি-র হকিশ অবস্থানের কারণে, ক্রিপ্টো বাজারের ডায়নামিক্স নেতিবাচক থাকবে অন্তত এই বছরের শেষ পর্যন্ত। বাজার ঝুঁকি খিদে হ্রাসের প্রেক্ষাপটে, বিটকয়েনের জন্য শুধু মানসিকভাবে গুরুত্বপূর্ণ 20,000 ডলার স্তরের ওপরে থাকা কঠিন নয়, বরং এইসঙ্গে 18 জুনের নিম্ন 17,600 ডলারের ওপরে থাকাও কঠিন।

ফ্লিবফ্লিব ডাকনামের এক ট্রেডার কয়েনটেলিগ্রাফ-এ এক সাক্ষাৎকারে জানান, বিটকয়েন বর্তমান স্তর থেকে 10,000-11,000 ডলারে নেমে যেতে পারে। এই স্পেশালিস্টের মতে, বিটকয়েন খুব বেশি করে আন্তঃসম্পর্কিত মার্কিন স্টক মার্কেটের সঙ্গে, যা অসম্ভব চাপে রয়েছে ফেডের নীতির কারণে। প্রথম ক্রিপ্টোকারেন্সি আচরণ করে একটি ঝুঁকিপূর্ণ সম্পদের মতো, মুদ্রাস্ফীতি বিমা রূপে নয়।

এই বিশেষজ্ঞ উল্লেখ করেছে যে আসন্ন শীত হবে ইউরোপিয়ান ইউনিয়নের বাসিন্দা ও রাজনীতিকদের জন্য গুরুতর পরীক্ষা, এর ফলে ধারকেদর ওপর একটি নেতিবাচক প্রভাব পড়বে। গুরুত্বপূর্ণ বিষয় হবে পুরনো বিশ্বের দেশগুলি এই শক্তি সংকট সামলাবে। তার মতে, সবকিছু রয়েছে কূটনীতিকদের হাতে, যারা আপৎকালীন অবস্থা রোধ করতে সক্ষম। না হলে, ঝুঁকিপূর্ণ অ্যাসেট কঠিন ভবিষ্যতের সম্মুখীন হবে। ‘রাশিয়া ও ন্যাটোর মাঝে কথাবার্তা গুরুত্বপূর্ণ : যত দ্রুত এটা শুরু হবে, ততই বিটকয়েন নিম্ন হবে,’ ব্যাখ্যা করেছে ফ্লিবফ্লিব।

এখানে এটা উল্লেখ করা উচিত যে মার্কিন স্টক মার্কেটের ওপর বিটিসি-র নির্ভরশীলতা আগস্টে তীক্ষ্ণভাবে দুর্বল হয়েছিল এবং ছিল বার্ষিক নিম্নে। যদিও, এটা ফের বৃদ্ধি হতে শুরু করেছিল এবং ট্রেডিং ভিউ সার্ভিসের মতে, বিটকয়েন ও S&P 500 সূচকের আন্তঃসমন্বয় পৌঁছেছে 0.59-এ। এই পরিস্থিতি নাসডাকের ক্ষেত্রেও একইরকম। আগস্টে এর সঙ্গে আন্তঃসমন্বয় পড়েছিল 0.31-এ, এবং সেপ্টেম্বরে বেড়েছে 0.62-এ। বিশ্লেষকরা মনে করিয়ে দিয়েছে যে স্টক মার্কেটের ওপর ক্রিপ্টো পরিমণ্ডল শক্তিশালী হয়ে উঠেছে আন্তঃসমন্বয় সূচক 0.5-এর ওপরে ওঠার পর। যখন 0.7-এ পৌঁছবে, নির্ভরশীলতা হয়ে উঠবে আদর্শ।

যাইহোক, নেতিবাচক সেন্টিমেন্ট সত্ত্বেও, এখনও আশা আছে টানেলের শেষে আলো দেখার। ওপরে উল্লেখিত ফ্লিবফ্লিব বলেছে 2023-এর প্রথম ত্রৈমাসিকে বিটকয়েন ‘মিছিল’ অবশ্যম্ভাবী। এর জন্য এই বিশেষজ্ঞ দুটি কারণ বলেছে। প্রথমটা হল মরশুমী উপাদান। হাভিঙের পর নিম্নাভিমুখ 1000 দিনে শেষ হবে (যা ঘটবে পরের বছরের প্রথমদিকে)। দ্বিতীয়ত হল মেজাজ পরিবর্তন হবে ইতিবাচকতার দিকে, গেম থিয়োরির ভিত্তিতে। যার সম্ভাব্যতা 2/3, এই বিশেষজ্ঞের মতে, আসন্ন শীতে টিকে থাকবে ইউরোপ। কিন্তু যদি সবকিছু খারাপ দিকে যায়, এটা রাশিয়ার সঙ্গে কথাবার্তার সম্ভাবনা বৃদ্ধি করবে যা স্বল্পমেয়াদে স্থিতাবস্থা নিয়ে আসবে।

ক্রিপ্টোকারেন্সি বিশ্লেষক, যার ডাকনাম রাজের, বিশ্বাস করে না যে বিটিসি 12,000 ডলারে নেমে যাবে। এই বিশ্লেষক সম্মত যে বিটকয়েন নিয়ে কাজ করার সময় কোনো গ্যারান্টি নেই। এবং তার মতে, এটা খুব সম্ভব যে এই অ্যাসেট একটি বিয়ার মার্কেট নিম্ন গঠন করবে 19,000 ডলারের ওপরে। আরেক বিশ্লেষক তথা ট্রেডার, যার ডাকনাম রেক্ট ক্যাপিটাল, বিশ্বাস করে যে সবকিছু বিটকয়েনের চূড়ান্ত দশার পতনের দিকে যাচ্ছে। ‘বিটিসি বিয়ার বাজারের তাৎপর্যপূর্ণ আমাদের পেছনে, আর সমগ্র বুল মার্কেট সামনে। বিয়ার মার্কেটের নিম্ন হবে নভেম্বর, ডিসেম্বর অথবা 2023-র প্রথম ত্রৈমাসিকের শুরুতে।’

রেক্ট ক্যাপিটাল উল্লেখ করেছে যে ডেটা সংকেত দেয় বিটিসি-র সম্ভাব্য 200% বৃদ্ধির, কিন্তু এখানে একটা ক্যাভিয়েট রয়েছে : বিটকয়েন আরও বেশি পড়তে পারে, ওঠার আগে। ‘অবশ্যই, স্বল্পেময়াদে, বিটিসি মূল্যের পতন হতে পারে 5%-10%’, লিখেছে রেক্ট ক্যাপিটাল। ‘কিন্তু দীর্ঘ মেয়াদে, 200%-এর বেশি ওঠা খুবই সম্ভব।’

বিটিসি-র ডেপ্রিসিয়েশন সত্ত্বেও, মাইকেল সেলর, মাইক্রোস্ট্র্যাটেজির প্রতিষ্ঠাতা, বিশ্বাস করেন সবচেয়ে ভালোটাই ঘটবে। তাঁর সংস্থা এই সম্পদের দখলকীরণ এগিয়ে নিতে চায়। এর নিজস্ব শেয়ারের 500 মিলিয়ন ডলার বিক্রি করবে বলে খবর। এই বিক্রি থেকে যা পাওয়া যাবে সেটা ব্যবহৃত হবে অন্যান্য বিষয়ের সঙ্গে, ক্রিপ্টোকারেন্সি স্টক পুনর্বিন্যাসে। মনে রাখতে হবে মাইক্রোস্ট্র্যাটেজি হল বৃহত্তম কর্পোরেট বিটকয়েন ধারক। এর মালিকানায় রয়েছে 129,699 কয়েন বিক্রি গড়ে 30,664 ডলার বিনিময় মূল্যে। শেষ পারচেজ (480 বিটিসি) হয়েছিল জুনে।

এই লেখার সময় (শুক্রবার সন্ধ্যা, 16 সেপ্টেম্বর), মাইক্রোস্ট্র্যাটেজি ইনভেস্টমেন্ট গভীরভাবে অলাভযোগ্য, কেননা বিটিসি/মার্কিন ডলার ট্রেডিং হচ্ছে 19,730 ডলারে (ইথেরিয়াম/মার্কিন ডলার - 1,435 ডলার)। ক্রিপ্টো মার্কেটের মোট ক্যাপিটালাইজেশন আরও একবার পড়েছে মানসিকভাবে গুরুত্বপূর্ণ স্তর 1 ট্রিলিয়ন ডলারের নীচে এবং হয়েছে 0.959 ট্রিলিয়ন ডলার (এক সপ্তাহে আগে ছিল 1.042 ট্রিলিয়ন ডলার)। ক্রিপ্টো ফিয়ার অ্যান্ড গ্রিড ইনডেক্স পড়েছে সাতদিনে 2 পয়েন্ট, 22 থেকে 20 এবং এটি এখনও রয়েছে এক্সট্রিম ফিয়ার জোনে।

নর্ডএফএক্স অ্যানালিটিক্যাল গ্রুপ

বিজ্ঞপ্তি : এসব তথ্য আর্থিক বাজারে কাজের জন্য বিনিয়োগ বা পরামর্শ হিসেবে কোনো সুপারিশ নয় এবং এগুলি একমাত্র তথ্যমূলক উদ্দেশ্যের জন্য। আর্থিক বাজারে ট্রেডিং খুবই ঝুঁকিপূর্ণ এবং এর ফলে ডিপোজিটকৃত ফান্ডের পরিপূর্ণ ক্ষতি হতে পারে।